10 лучших российских акций в 2023 году: что с ними будет дальше

Несмотря на сложные условия, в которых существует российский рынок уже второй год, многие акции продемонстрировали внушительный рост. «РБК Инвестиции» поговорили с экспертами о драйверах повышательной динамики и перспективах наиболее подорожавших бумаг

Для российского рынка 2023 год оказался куда менее драматичным, чем предыдущий: после волны санкций, ухода иностранных инвесторов и нарушения нормальных связей с зарубежными финансовыми рынками ситуация несколько стабилизировалась. Индекс Мосбиржи вырос за 12 месяцев (с 30 сентября 2022-го по 29 сентября 2023 года) на 60% — с 1957,31 до 3133,26 пункта.

Примечательно, что в этом году российский рынок охватила масштабная волна роста: только две компании зафиксировали падение котировок.

Вот топ-10 компаний, которые продемонстрировали лучшую динамику стоимости акций с конца сентября 2022-го по конец сентября 2023 года. Объясняем, почему именно эти бумаги стали лидерами роста, почему значительная часть из них — низколиквидные акции и с чем связано попадание в топ большого числа энергетических компаний.

Почему именно эти акции принесли инвесторам прибыль

Такая ситуация характерна для фондовых рынков стран, попадающих под санкции. Например, сразу после введения ограничений против финансового сектора Ирана национальная биржа резко оживилась: в условиях ограничения движения капитала и доступа к внешним рынкам, а также падения стоимости местной валюты люди в отсутствие альтернативы стали вкладываться в бумаги местных компаний и недвижимость. Поэтому рост иранского индекса TEDPIX за последние несколько лет исчисляется сотнями процентов.

2023 год запомнился инвесторам еще одной тенденцией: на российском рынке все четче обозначилась угроза формирования пузыря в низколиквидных бумагах, в частности в энергетическом секторе. Анализ Банка России выявил, что по результатам второго квартала в торгах акциями второго и третьего эшелонов, обычно неликвидных, участвовали 140 тыс. человек (5–7% активных инвесторов).

«Мы видим общую причину для роста бумаг электроэнергетиков в их низкой ликвидности. Такие бумаги часто попадают в топ лидеров/снижения, так как для бумаг первого эшелона требуется гораздо больше средств для роста котировок», — прокомментировал Даниил Болотских, аналитик «Цифры брокер». Эксперт также не исключил присутствия элемента манипулирования рынком, сославшись на факты, которые были выявлены Банком России именно в бумагах электроэнергетиков.

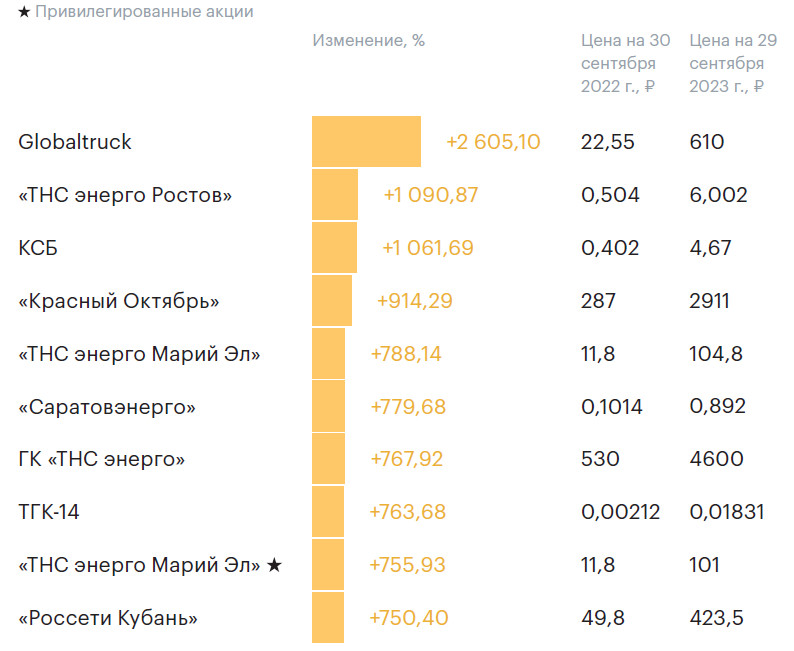

Топ-10 российских акций по росту котировок

С октября 2022 года по сентябрь 2023 года

Источники: Московская биржа, расчеты «РБК Инвестиций»

Стоит ли покупать эти бумаги в 2024 году

Globaltruck

Отрасль: логистика

Капитализация на 10 октября: 36,1 млрд руб.

Globaltruck — один из ведущих в России FTL-перевозчиков (full truck load, полная загрузка грузового автомобиля). Компания входит в топ-5 крупнейших грузоперевозчиков по объему выручки и числу транспортных единиц и осуществляет грузовые перевозки как по российским, так и по международным маршрутам.

Контрольным пакетом акций Globaltruck владеет транспортная компания «Монополия» — о сделке было объявлено в конце апреля. Группа приобрела 75,07% акций по фиксированной цене 82,5 руб. за штуку. Для сравнения, накануне стоимость бумаги на бирже составляла 75 руб., а сегодня ее можно приобрести более чем за 670 руб.

Однако эта новость не привлекла никакого внимания к акциям фирмы. Бурный рост начался 27 июля, когда котировки Globaltruck, которым обычно свойственна низкая волатильность, подскочили за день на целых 84%. Владелец Globaltruck прокомментировал ситуацию и сказал, что «не видит объективных предпосылок для роста стоимости ценных бумаг автомобильного перевозчика», объясняя повышательную динамику спекулятивным интересом.

Однако некоторые эксперты в СМИ усмотрели другую причину роста акций Globaltruck. За день до этого стало известно о смене кипрской юрисдикции Globaltrans на Абу-Даби. Названия двух компаний весьма похожи: есть подозрение, что инвесторы просто перепутали их. С того момента котировки Globaltruck неуклонно росли.

«Явных причин для такого бурного роста акций Globaltruck не наблюдаем», — заявил Даниил Болотских, объяснив рост котировок инвесторской ошибкой.

По мнению Владимира Чернова, аналитика Freedom Finance Global, рост акций Globaltruck с начала года на 1159,96% в целом идет в ногу со всей отраслью логистики с той лишь разницей, что «разгон» происходит быстрее за счет очень низкой ликвидности и низких объемов торгов в акциях третьего эшелона. «Акции Globaltruck вышли в лидеры роста на Московской бирже на фоне переориентации логистических маршрутов во внешнеэкономической деятельности РФ, что ведет к увеличению выручки логистических компаний. В текущем году логистические компании показывают высокую динамику роста. Бумаги Globaltrans, например, с начала года подорожали на 143,21%, а акции «Совкомфлота» — на 214,04%», — пояснил Чернов.

Он считает, что у российской логистической отрасли есть долгосрочные драйверы роста: объемы экспорта продолжат восстанавливаться, а логистические маршруты — удлиняться. «У Globaltruck после столь стремительного роста стоимости их акций появятся инвестиции на расширение бизнеса, что приведет к росту их финансовых показателей», — заключил эксперт.

ГК «ТНС Энерго» и ее «дочки»

Отрасль: энергетика

Капитализация на 10 октября: 61,7 млрд руб.

«ТНС энерго» — одна из крупнейших независимых энергосбытовых компаний в России. Она управляет десятью дочерними энергосбытовыми компаниями в 11 регионах России. Фактически группа компаний заняла более трети рейтинга лучших акций этого года по версии «РБК Инвестиции»: на Московской бирже в лидерах оказались обыкновенные акции головной компании (ГК «ТНС энерго») и двух подконтрольных (обыкновенные акции «ТНС энерго Ростов» и обыкновенные и привилегированные акции «ТНС энерго Марий Эл»).

Бумаги «ТНС энерго» также принадлежат к третьему эшелону Мосбиржи, в котором, как отмечает Альберт Короев, начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций», уже почти год фиксируется аномальный всплеск активности. «Рост происходит как без причин, так и на слабых событиях, которые не могут значительно влиять на бурный рост акций», — заявил Короев.

Среди объективных драйверов роста акций компании эксперты называют отчет по РСБУ за первое полугодие 2023 года: головная структура смогла увеличить выручку на 40% и получить чистую прибыль после убытка в прошлом году. Кроме того, инвесторы все еще могут рассчитывать на дивиденды по итогам текущего года. Хотя материнская компания прекратила выплачивать дивиденды еще в 2016 году, дочерние фирмы выплачивали дивиденды как в текущем, так и в прошлом году.

Владимир Чернов считает энергетический сектор «наиболее защищенным от давления и воздействия внешних факторов» и способным генерировать стабильную прибыль.

Эксперты «БКС Экспресс», не отрицая наличие объективных драйверов роста котировок, объясняют масштаб ралли преимущественно низкой ликвидностью данных бумаг. Они предполагают, что в акциях «ТНС энерго» и ее «дочек» вскоре может пройти коррекция.

«Риски использования акций третьего эшелона остаются повышенными, как и потенциальная коррекция. Учитывая, как сильно такие акции были переоценены, ликвидные бумаги и голубые фишки становятся более привлекательными с фундаментальной точки зрения», — подчеркнул Альберт Короев.

КСБ

Отрасль: энергетика

Капитализация на 10 октября: 3,987 млрд руб.

Костромская сбытовая компания (КСБ) — крупнейшая энергоснабжающая организация на территории Костромской области. В прошлом году бумаги КСБ обеспечили инвесторам доходность выше 20%.

Однако интерес инвесторов к бумагам компании, учитывая отсутствие недавних публикаций отчетности в открытом доступе, вероятно, был в большей степени продиктован спекулятивными мотивами. Трейдеры откликались на сообщения в социальных сетях, призывающие продавать или покупать ту или иную бумагу: это приводило к существенным внутридневным скачкам котировок. С начала года по август бумаги электроэнергетического сектора из третьего эшелона прибавили впечатляющие 471%.

При этом, пишут аналитики «БКС Экспресс», объективных закономерностей или причин для такого взрывного роста нет — здесь работает исключительно «эффект толпы». Ввиду низкой ликвидности бумаг третьего эшелона и их непопулярности у инвесторов большинство аналитических компаний вовсе не предоставляют по ним фундаментального покрытия.

Повышенная волатильность в энергетических бумагах третьего эшелона вынудила Мосбиржу несколько раз ограничивать максимальное значение отклонения верхней цены заявки в течение дня с 40 до 10% в августе.

«Красный октябрь»

Отрасль: кондитерская промышленность

Капитализация на 10 октября: 27,266 млрд руб.

Кондитерская фабрика «Красный Октябрь» ведет свою историю с 1849 года. В 1922 году она получила свое действующее название. С 2002 года «Красный Октябрь» является одним из основных флагманов холдинга «Объединенные кондитеры».

Фабрика производит около 70 тыс. т готовой продукции в год, а ее ассортимент насчитывает более 300 наименований кондитерских изделий.

Хотя название «Красный Октябрь» хорошо известно любителям сладостей в стране, на фондовой бирже это имя не пользуется такой популярностью: акции компании относятся ко второму эшелону и характеризуются умеренной ликвидностью.

В этом году бумаги «Красного Октября» неоднократно демонстрировали спекулятивный рост в отсутствие значимых корпоративных событий. Взлеты котировок кондитерской фабрики стартовали с начала 2023 года, после чего скорректировались и зафиксировались на этих уровнях примерно на полгода, вслед за чем последовал новый бум.

«Разгон» малоликвидных акций «Красного Октября» напоминает историю с GameStop в США: сговор пользователей сайта Reddit вызвал небывалый взлет стоимости бумаг компании. Феномен получил название «мемные акции».

Фундаментальных причин для роста цены акций немного. Отчет за первое полугодие 2023 года по РСБУ вряд ли можно назвать впечатляющим: компания зафиксировала чистый убыток в размере 264,9 млн руб. против чистой прибыли в 85,5 млн руб. за аналогичный период прошлого года. При этом «Красному Октябрю» удалось увеличить выручку с 5,206 млрд до 5,243 млрд руб. На бизнесе компании, вероятно, негативно отразилось повышение цен на сахар и большая зависимость от импорта сырья (23,2%), аналогов которому в России не производится.

Будут ли дорожать бумаги третьего эшелона в 2024 году, да еще и такими высокими темпами, спрогнозировать сложно, говорит Владимир Чернов. «Фактор их такого стремительного роста в текущем году не до конца понятен», — добавил он.

«Саратовэнерго»

Отрасль: энергетика

Капитализация на 10 октября: 4,3 млрд руб.

«Саратовэнерго» является организатором поставки основного объема электрической энергии, потребляемой на территории Саратовской области.

Акции «Саратовэнерго» также стали объектом манипулирования со стороны инвесторов, о чем писал в своем докладе Банк России. Согласно данным Мосбиржи, только за январь—февраль 2023 года было выявлено восемь таких попыток. ЦБ отметил рост влияния на действия инвесторов со стороны телеграм-каналов, блогеров и инфлюенсеров.

При этом, отмечает Владимир Чернов, бумаги сектора энергетики могут выглядеть сейчас как тихая гавань. «Долгосрочным драйвером роста стоимости акций компании из данного сектора российской экономики может стать отсутствие рисков внешнего давления и каких-либо ограничений», — пояснил аналитик. Даниил Болотских, напротив, считает, что повторения роста в 2024 году ожидать не стоит. Скорее всего, объемы торгов этими бумагами снизятся и акции третьего эшелона будут медленно дешеветь, заявил он.

Тенденция 2023 года показала, что ралли часто затрагивает смешанные по секторам компании или же рост головной компании подтягивает за собой акции дочерних (как в случае с «ТНС энерго»). Поэтому можно предположить, что, даже если спекуляции с бумагами второго и третьего эшелона в будущем году продолжатся, пул таких акций может быть совершенно другим.

ТГК-14

Отрасль: энергетика

Капитализация на 10 октября: 23,384 млрд руб.

Территориальная генерирующая компания № 14 была создана в результате реорганизации РАО «ЕЭС России» в 2004 году. ТГК-14 занимается теплогенерацией, производством и поставкой энергии на территории Забайкалья и Бурятии. В 2022 году контрольный пакет акций компании выкупила Дальневосточная управляющая компания (ДУК).

ТГК-14 в этом году нечасто привлекала внимание рынка значимыми новостями: она объявляла о планах ремонта и реконструкции теплосетей, а также о проведении испытаний. Это рутинная операционная деятельность теплоэнергетической компании, которая не могла вызвать масштабное ралли котировок. Без значимых корпоративных событий, отмечают в «БКС Экспресс», бумаги рано или поздно перейдут к коррекции.

При этом некоторые фундаментальные основания для роста, пусть и не такого значительного, у компании есть. В первом квартале 2023 года ТГК-14 удалось нарастить производственные показатели на 12% по сравнению с предыдущим годом. Полезный отпуск тепловой энергии вырос в годовом выражении на 2,6%. В соответствии с повышением производственных показателей подскочила и выручка: рост составил 20,4% по сравнению с первым кварталом прошлого года, до 5,267 млрд руб.

По итогам первого полугодия 2023 года акционеры одобрили выплату дивидендов по 0,04 коп. на акцию. Кроме того, летом рейтинговое агентство «Эксперт РА» и Кредитное рейтинговое агентство НКР присвоили ТГК-14 кредитный рейтинг BBB+.ru со стабильным прогнозом. Эксперты отметили сильную позицию компании по теплоснабжению, а также высокие стандарты качества корпоративного управления.

«Россети Кубань»

Отрасль: энергетика

Капитализация на 10 октября: 128,843 млрд руб.

«Россети Кубань» — одно из 43 дочерних и зависимых подразделений группы «Россети». Это крупнейшая электросетевая компания на территории Краснодарского края и Республики Адыгея.

Помимо спекулятивного интереса динамику акций компании поддерживал некоторый позитивный новостной фон.

Так, по итогам первого полугодия 2023 года «Россети Кубань» удвоила прибыль по МСФО до 4,07 млрд руб. Выручка за этот же период увеличилась на 22% и составила 36,1 млрд руб. благодаря росту тарифов. Позитивные изменения начала 2023 года являются логичным продолжением достижений 2022-го, когда «Россети Кубань» удалось улучшить финансовые показатели на фоне улучшения сальдо прочих доходов и расходов.

По итогам 2022 года акционеры приняли решение направить на выплату дивидендов 766,5 млн руб., или примерно 2,2 руб. на акцию.

Капитализация «Россети Кубань» по данным на 10 октября 2023 года превышает 128 млрд руб. При этом рыночная оценка контролирующего ее холдинга «ФСК Россети» менее чем в два раза выше: 248,5 млрд руб. По мнению аналитиков «БКС Экспресс», поскольку сама по себе компания не такая крупная, эта оценка выглядит завышенной, что говорит о повышенных рисках наличия в этих бумагах рыночного пузыря.