Насверлили

Как из студенческого проекта вырастить лидера онлайн-продаж инструментов

Новичок рейтинга быстрорастущих компаний «ВсеИнструменты.ру» начинал бизнес на рынке товаров для дома и ремонта, когда эта ниша была сравнительно свободна, и до сих пор остается онлайн-магазином №1 в этом сегменте. Всего у компании 200 тыс. наименований товаров, а в 2017 году ее выручка выросла на 66%, до 13,4 млрд руб.

Запущенный в 2006 году сайт «ВсеИнструменты.ру» был студенческим проектом выпускников МФТИ Виктора Кузнецова и Николая Гудовских, а третий акционер, Александр Гольцов, присоединился позднее. Кузнецов интересовался онлайн-ретейлом и с детства мечтал открыть свое дело. Направление выбрали благодаря тому, что Гудовских работал в отцовской компании по продаже электроинструмента в Екатеринбурге и неплохо в нем разбирался. (Около трех лет назад Гудовских вышел из бизнеса, его долю выкупила компания, стоимость сделки партнеры не раскрывают).

Молодые предприниматели самостоятельно написали сайт для магазина, а первый шуруповерт продали, общаясь с покупателем буквально из-под парты на лекции по квантовой физике. Сами покупали товар (тогда это был только электроинструмент), хранили его в комнатах в студенческом общежитии и сами развозили по заказчикам. Самим все пришлось делать в течение первых трех лет. «Мы практически жили в офисе», — вспоминает в разговоре с журналом РБК Виктор Кузнецов, но маржинальность продаж тогда была существенно выше, чем на текущем рынке, и составляла 18-20%.

Вдохновение искали в истории успеха обувного онлайн-ретейлера Zappos Тони Шея, книга которого «Доставляя счастье. От нуля до миллиарда» долгое время даже была обязательной к прочтению сотрудниками компании. Как рассказывает Кузнецов, им хотелось перенять ценности корпоративной культуры: сидя в «Макдональдсе» недалеко от института, предприниматели записали на салфетке главные постулаты компании — отличную работу с покупателем и драйв в команде.

Основатели во многом действовали по наитию, и отсутствие средств на развитие помогло разобраться в каждой части бизнес-процессов, считает Кузнецов. Принимая звонки клиентов, обсуждая инструменты, их особенности и тонкости использования, компания также постепенно налаживала общение с поставщиками и нарабатывала экспертизу в товарах, которыми торговала.

Помогало и то, что в интернете российский сегмент DIY [Do It Yourself, «сделай сам»], особенно в сфере продажи инструментов, был развит слабо: онлайн-магазины были у «220 вольт» и «Кувалда. ру», но крупные компании вроде «Леруа Мерлен», «Петрович» или «К-раута», которые также продают инструменты, только планировали выход в онлайн. «Они уже были богатые и сытые, и не рассматривали интернет всерьез», — говорит Кузнецов. «ВсеИнструменты.ру» начал наращивать ассортимент — сначала добавили садовую и силовую технику, потом станочное оборудование и так далее. И начал расширять присутствие в регионах, открывая магазины в Санкт-Петербурге, Екатеринбурге и Краснодаре. В 2011 году оборот компании составил около 3,5 млрд руб.

Проблемы роста

Первых инвесторов основателям удалось привлечь через сообщество выпускников МФТИ. Владельцы Банка инноваций и развития однажды рассказали приятелям, что новые проекты для инвестиций ищет Zoom Capital, компания основателей провайдера NetbyNet Вадима Курина и Грегори Беренштейна, и помогли выйти с ними на связь. С 2012 года Zoom Capital несколькими траншами вложил в проект «ВсеИнструменты. ру» в общей сложности $27 млн, получив в обмен около 40% в компании.

В Zoom Capital не ответили на вопросы журнала РБК.

В то же время российский DIY-рынок начал стремительно развиваться в онлайне, и, чтобы удерживать потребителей, необходимо было вкладываться в инфраструктуру, новые товарные категории, географию доставки и офлайн-точки. Ретейлер начал быстро наращивать ассортимент, и с ним одна за другой посыпались проблемы.

«Стали продавать сантехнику: ванны и унитазы приезжали со сколами, мы не разбирались в модельном ряде и выбирали не то. Добавили листы ДСП, но не учли, что для них нужны специальное хранение и перевозка, получили недовольство потребителей, — перечисляет Кузнецов. — Мы не чувствовали разрастающуюся товарную матрицу, и товары оставались на складе, а менеджеры не могли проконсультировать потребителей о новой продукции». В итоге часть неудачной продукции удалось продать перекупщикам, а остатки — списать.

Но эта история научила команду тому, что в любом продукте, который продает компания, нужно быть профессионалами, говорит Кузнецов: «К примеру, у «Холодильник.ру» фантастический сервис, у них даже газели специально оборудованы, чтобы быстро и не причиняя дефектов доставить технику». Сейчас, например, обучение менеджеров для корпоративных продаж занимает около года.

Инструменты для профессионалов

«ВсеИнструменты.ру» продают инструменты и технику как другим компаниям, так и обычным потребителям: соотношение долей компания не раскрывает, но, по словам Кузнецова, основные продажи дает сегмент b2b. Онлайн-гипермаркет работает с производственными, торговыми, строительными компаниями и заводами, даже среди частных заказов костяк составляют профессионалы — ремонтные бригады.

По данным системы СПАРК, компания также ежегодно участвует в госзакупках — инструменты покупают дочерние предприятия «Газпрома», государственное бюджетное учреждение Москвы «Жилищник», театры, университеты, войсковые части. Но госзакупки составляют очень малую часть корпоративных продаж: в 2018 году компания заключила контракты на 7,2 млн руб.

Зависимость от корпоративных заказчиков иногда приносит неприятные сюрпризы. К примеру, перед сочинской Олимпиадой продажи компании просели — многие стройки были заморожены, рассказывает Кузнецов. Но большинство рисков удается хеджировать, добавляет он: несколько лет назад компания перевела все расчеты с поставщиками в рубли и покупала валютные опционы. И, по словам Кузнецова, в 2014–2017 годах не ощутила серьезных проблем из-за кризисного снижения девелоперского рынка и покупательной способности частных потребителей.

По данным исследовательской компании «InfoLine-аналитика», тренд негативной динамики продаж на рынке DIY начался в 2015 году и изменился только к середине 2017-го. Оборот этого рынка в 2017 году составил 1,4 трлн руб., увеличившись по сравнению с предыдущим годом на 1,8%, приводила данные газета «Коммерсантъ». Кроме того, важной новой тенденцией, которая позитивно влияет на рынок, стал рост первичного жилья с отделкой.

Конкуренция со всеми

По данным InfoLine, более 70% продаж «ВсеИнструменты.ру» приходится на онлайн-продажи. Компания также управляет крупными распределительными центрами в Казани, Екатеринбурге, Краснодаре и Санкт-Петербурге, площадь ее основного распредцентра в подмосковных Котельниках — 25 тыс. кв. м. В традиционной рознице компания развивает три формата: пункты выдачи заказа (ПВЗ), небольшие магазины (50–100 кв. м) и магазины-склады (от 300 до 1000 кв. м). Основная часть розницы приходится на ПВЗ.

При этом, по данным «РБК.Исследования рынков», с начала прошлого года до июля 2018-го компания сократила количество магазинов на 47%, до 80 точек. «Мы стараемся действовать аккуратно, если видим, что точка не выходит на прибыльность — закрываем ее», — объясняет Кузнецов.

Крупнейшими по количеству то чек сетями в сегменте «электроинструмент» в 2017 году были Ma chi neStore (70,5 тыс. кв. м торговой площади, 540 магазинов) и «220 Вольт» (16,1 тыс. кв. м и 230 магазинов). Сеть MachineStore развивают независимые дилерские компании, «220 Вольт» — партнеры-франчайзи.

Сегодня у «ВсеИнструменты.ру» множество конкурентов — от специализированных онлайн-магазинов до мультипродуктовых ретейлеров вроде Leroy Merlin. Но Кузнецов уверен, что у компании еще масса возможностей как в области расширения ассортимента, так и в сервисных бизнесах.

Компания продолжает начатый в 2015 году эксперимент с товарами под собственной торговой маркой (СТМ). Тогда она запустила две марки — Inforce и Gigant. Под этими брендами производятся ручные инструменты, стремянки, аксессуары, диски по металлу и прочее. Как объясняет Кузнецов, компания старалась закрывать точечные позиции, не закрытые крупными производителями инструмента, но собственные марки он называет «скорее имиджевым» продуктом.

Их производство находится в Китае, и если у продовольственных ретейлеров есть возможность выбирать под СТМ нескольких поставщиков с оговоренными объемами поставки, то с производителями инструментов все сложнее: китайские фабрики часто специализируются на одном виде инструмента и готовы продать небольшие партии под собственными марками, а в случае с CTM требуют заказа гигантских партий.

Новое направление, над которым сейчас плотно работает команда, — аренда инструмента. «Клиентам это интересно: к примеру, зачем покупать генератор за 40 тыс. руб., если можно арендовать за 3–4 тыс.», — приводит пример Кузнецов. Но направление требует проработки, после каждого использования инструменты нужно проверить на исправность и провести подготовку к передаче следующему клиенту. «Это отдельный сложный бизнес», — заключает Кузнецов.

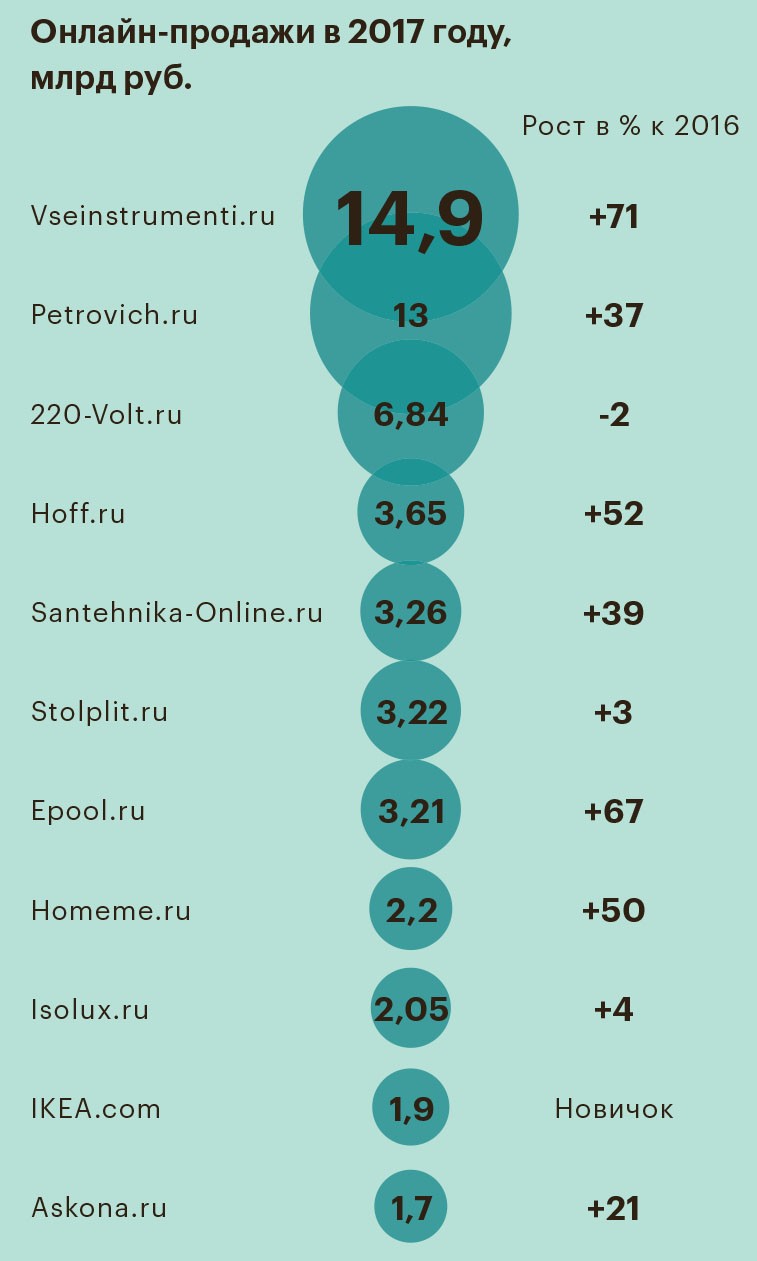

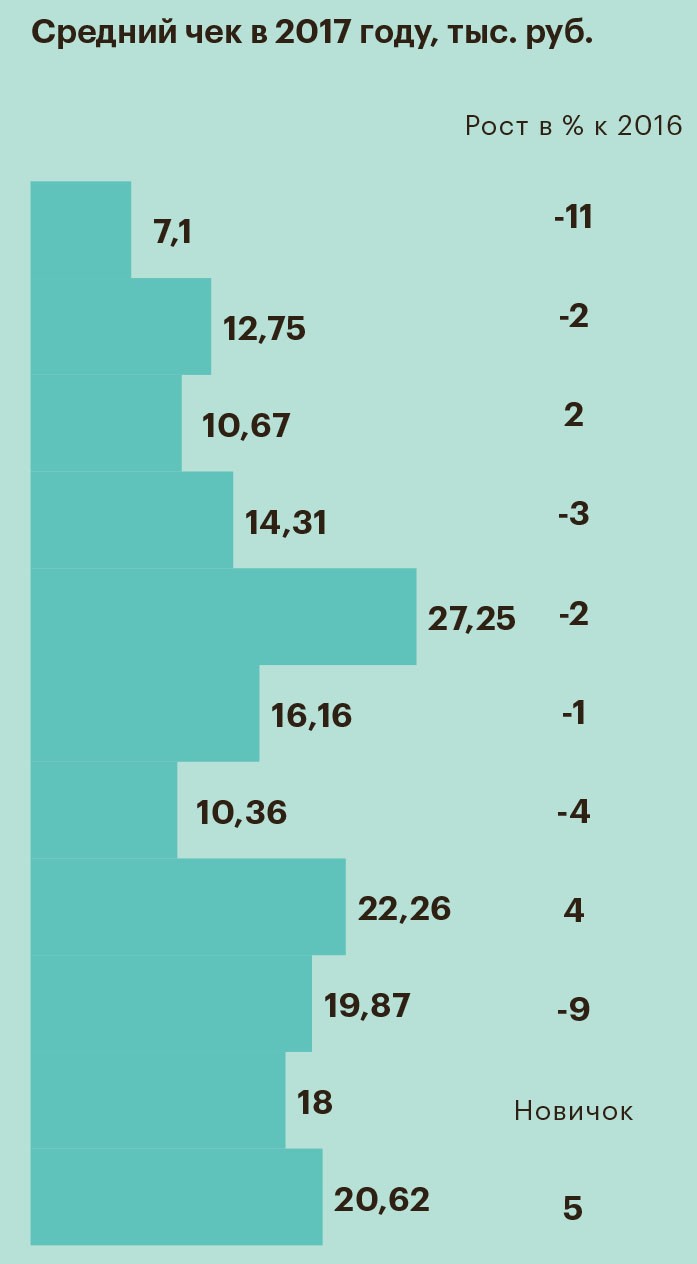

10 крупнейших интернет-магазинов в России в сегменте «товары для дома и ремонта»

Источник: Data Insight

Фото: Всеинструменты.ру