10 худших российских акций в 2023 году: стоит ли их покупать на просадке

«РБК Инвестиции» отобрали десять российских акций, показавших слабую динамику за прошедшие 12 месяцев, и выяснили у экспертов, какие из них могут стать инвестиционной возможностью в будущем году

За период с конца сентября 2022 года по 1 октября 2023 года капитализация снизилась только у двух публичных российских компаний. Однако часть акций, которые прибавили в цене, росли гораздо слабее остального рынка. Список примечателен тем, что среди аутсайдеров оказались лидеры рейтинга прошлого года.

В журнальной версии обзора подробно остановимся лишь на «Газпроме» и «ВСМПО-Ависма». Акции именно этих двух компаний показали за отчетный период минусовой рост.

Почему эти акции росли хуже остального рынка

Павел Гаврилов, эксперт по фондовому рынку «БКС Мир инвестиций», отмечает, что рынок в целом снижался после восьмимесячного беспрерывного роста. По его словам, помимо общей тенденции у каждой компании была собственная причина, которая негативно влияла на котировки: падение продаж газа в Европу у «Газпрома», ограничения со стороны США у «ВСМПО-Ависма», уход с биржи у «Детского мира» и т.д.

«Эти бумаги несильно пострадали в 2022 году, поэтому потенциал роста в 2023-м был ниже, чем у многих других бумаг на рынке», — объяснил Кирилл Комаров, руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций».

Он также отметил наличие в списке худших акций этого года двух из трех крупнейших российских продуктовых ретейлеров. По его словам, поскольку ретейл — защитная индустрия, акции не так сильно падают в случае кризисов и менее резко восстанавливаются, когда они проходят.

Продовольственные ретейлеры — это истории внутреннего спроса, не предоставляющие инвесторам защиту от обесценения рубля, заявили в «Финаме».

«С начала года инвесторы могли отдать предпочтение бумагам экспортеров, чьи результаты в большей мере защищены от девальвации рубля, который с начала года ослаб по отношению к доллару на 42%. Кроме того, крупнейшие эмитенты продовольственного ретейла не выплачивали дивиденды в 2023 году», — добавили эксперты.

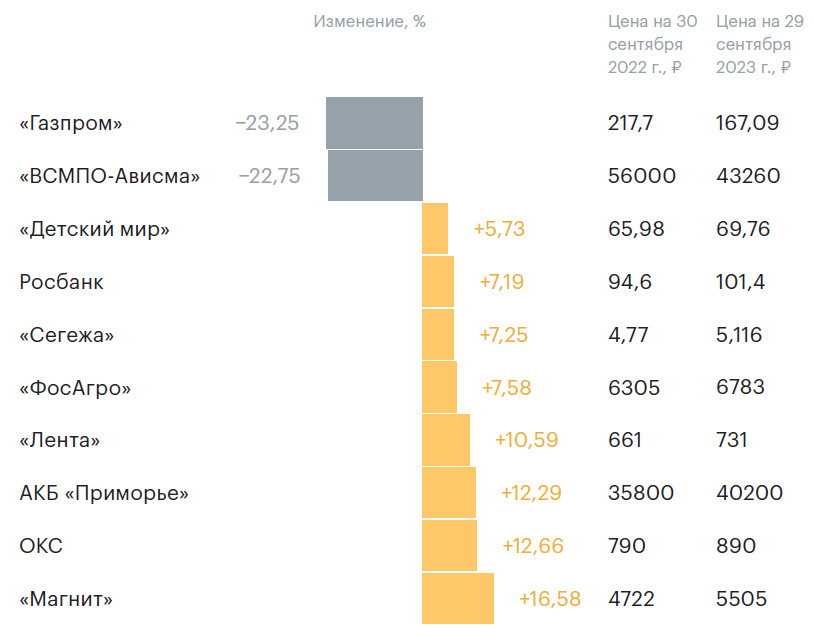

10 российских акций с худшей динамикой котировок

С октября 2022 года по сентябрь 2023 года

Источники: Московская биржа, расчеты «РБК Инвестиций»

Что ожидать от лидеров падения в 2024 году

«Газпром»

Отрасль: нефтегазовая промышленность

Капитализация на 12 октября: 3,865 трлн руб.

«Газпром» — крупнейший поставщик природного газа на российском рынке. По данным журнала Forbes, «Газпром» второй раз подряд возглавил рейтинг самых прибыльных компаний России в 2023 году: компания заработала 1,3 трлн руб.

В августе «Газпром» отчитался по МСФО за первое полугодие 2023 года: чистая прибыль составила 296,241 млрд руб. по сравнению с 2,514 трлн руб. за аналогичный период прошлого года. Результат оказался ниже среднего прогноза рынка (363 млрд руб.). Зампред правления компании Фамил Садыгов объяснил это в первую очередь «влиянием курсовой разницы на фоне снижения курса рубля за период на 24% к доллару и на 26% к евро».

Российские поставки трубопроводного газа в Европу (без учета Турции) снизились на 86% в первой половине 2023 года по сравнению с аналогичным периодом 2021 года. Хотя европейские страны не вводили прямых ограничений на импорт данного вида топлива, в отличие от нефти и нефтепродуктов, за первые шесть месяцев этого года «Газпром» поставил ЕС всего 12,1 млрд куб. м газа, или в среднем 67 млн куб. м газа в сутки. Частично падение спроса со стороны традиционно крупнейшего потребителя — Европы — удалось компенсировать путем расширения поставок в Китай: уже в январе 2023 года «Газпром» вышел на первое место по объему поставок топлива в КНР.

Однако перенаправление выпавших объемов требует дополнительной инфраструктуры, подчеркнул аналитик Freedom Finance Global Владимир Чернов: на этом фоне падают выручка и чистая прибыль и снова под вопросом остаются дивидендные выплаты акционерам. Эксперт добавил, что в свете отказа от выплат дивидендов за 2022 год многие долгосрочные инвесторы стали перекладывать свои финансовые средства в «другие дивидендные истории».

«Снижение поставок газа в Европу, как следствие — слабая отчетность, отсутствие дивидендов в этом году — все это снизило привлекательность акций для инвесторов», — отметил Кирилл Комаров. По его словам, это стало причиной стабильного отставания бумаг от рынка акций: фаворитами этого года среди крупнейших корпораций выступили ЛУКОЙЛ и «Сбер», которые демонстрировали рост финансовых показателей и щедрые дивиденды.

«На данный момент по «Газпрому» не наблюдается значимых драйверов для возвращения к восходящему движению, но, возможно, они появятся в случае [возникновения] надежды на итоговые выплаты за 2023 год, — заявила аналитик ИК «Велес Капитал» Елена Кожухова. — Уверенного роста указанных акций можно ожидать в случае общего оптимизма на российском фондовом рынке и реализации дивидендных ожиданий».

Павел Гаврилов отметил, что в следующем году динамика будет зависеть как от геополитического фона, так и от результатов за 2023 год. Рост финансовых показателей усилит дивидендные ожидания и станет хорошим драйвером для роста, добавил он. Гаврилов установил целевую цену для «Газпрома» на уровне 240 руб.

Аналитическое управление ФГ «Финам» не ожидает быстрого улучшения финансовых показателей «Газпрома» в базовом сценарии. Эксперты прогнозируют, что к началу следующего десятилетия «Газпром» может восстановить объемы экспорта 2021 года, но это будет крайне длительным и затратным процессом.

«В текущем году «Газпром» пострадал от постепенной нормализации европейских цен на газ, наличия дополнительного НДПИ объемом 600 млрд руб. в год и падения экспорта в дальнее зарубежье. В сочетании с рекордной инвестиционной программой данные факторы приводят к отрицательному FCF и росту долговой нагрузки, что увеличивает вероятность отказа «Газпрома» от выплаты дивидендов. Фактически почти вся прибыль «Газпрома» в текущих условиях приходится на «Газпром нефть». Ситуацию могли бы улучшить снижение налоговой нагрузки на компанию или резкий всплеск цен на газ в случае, например, аномально холодной зимы», — заявили в «Финаме». Они присвоили бумагам рейтинг «покупать» при целевой цене 157,8 руб.

Аналитик «Цифра брокер» Даниил Болотских считает, что бумаги «Газпрома» не так интересны для инвестирования в ближайшие годы, хотя, возможно, они принесут дивиденды в размере 25 руб. по итогам этого года.

«Динамика акций «Газпрома» подвержена общерыночному снижению цен на газ. Также в связи с переориентацией на восточные рынки у «Газпрома» в ближайшие годы будут повышенные капитальные расходы на строительство «Силы Сибири» и догазификацию в России, кроме того, есть риск повторных налоговых изъятий», — пояснил он.

«ВСМПО-Ависма»

Отрасль: металлургия

Капитализация на 12 октября: 479,8 млрд руб.

«ВСМПО-Ависма» — крупнейший в мире производитель слитков и проката титановых сплавов. Корпорация является лидером мирового рынка титановой продукции и основным стратегическим поставщиком изделий из титана для многих крупных компаний. Продукция «ВСМПО-Ависма» используется в широком спектре отраслей: в энергетике, нефтегазовой промышленности, авиастроении, судостроении, медицине, спорте и строительстве.

В конце прошлого месяца «ВСМПО-Ависма» была включена в список предприятий, попадающих под ограничения Минторга США в рамках правил экспортного контроля (Export Administration Regulations). Это не означает наложения на компанию блокирующих санкций, как в случае с SDN List, однако требует, чтобы экспортные сделки с ее участием были одобрены американскими властями с помощью специальных лицензий. Аналитическое управление ФГ «Финам» отмечает, что «ВСМПО-Ависма» является крупнейшим поставщиком титана для авиакосмической отрасли, в том числе и для оборонных предприятий, поэтому компания попала во всевозможные санкционные списки. Крупнейшие клиенты компании Airbus и Boeing отказались от закупок ее продукции. По мнению экспертов, инвестиции в акции «ВСМПО-Ависма» в настоящее время сопряжены с высокими рисками.

«Акций «ВСМПО-Ависма» нет в нашем покрытии. Они не отличаются высокой ликвидностью, зато имеют высокую волатильность и, соответственно, риски. С начала года они испытали и взлеты, и падение цены. Например, 12 апреля они взлетели «в космос» до самой планки, на 40% (с 47 тыс. руб. до более чем 65 тыс. руб.). Может быть, это был такой флешмоб телеграм-блогеров в честь Дня космонавтики? Бумага, которую можно ненадолго так «разогнать», вряд ли подходит для инвестиционного портфеля», — пояснили в «Финаме».

«Компания относительно неликвидная и мало привлекала инвесторов в этом году ввиду отсутствия инфоповодов и раскрытия финансовой информации», — заявил Кирилл Комаров.

«ВСМПО-Ависма» отчиталась по МСФО по итогам первого полугодия в конце сентября. Чистая прибыль за период увеличилась в 3,1 раза и достигла 12,3 млрд руб. Выручка подскочила на 3,9% в годовом выражении, составив 54,373 млрд руб.

Кирилл Комаров добавил, что «ВСМПО-Ависма» избежала коррекции в феврале 2022 года, поскольку у нее не было большой базы институциональных инвесторов. Поэтому в этом году бумаги не имели большого потенциала восстановления, как многие другие акции, и не являлись привлекательными для трейдеров.

«Локальных драйверов для роста акций пока что нет», — прокомментировал Павел Гаврилов.

Владимир Чернов считает, что главным фактором роста в «ВСМПО-Ависма» в следующем году может стать переориентация экспортных потоков, так как это должно привести к росту их финансовых показателей, особенно на фоне эффекта низкой базы текущего года.

Полную версию материала читайте на сайте РБК Pro